Disputa con Exxon y la china CNOOC pone en riesgo fusión de Chevron con Hess en Guyana

La adquisición de la petrolera Hess por parte de Chevron en un acuerdo de 53.000 millones de dólares. ha encontrado un importante obstáculo.

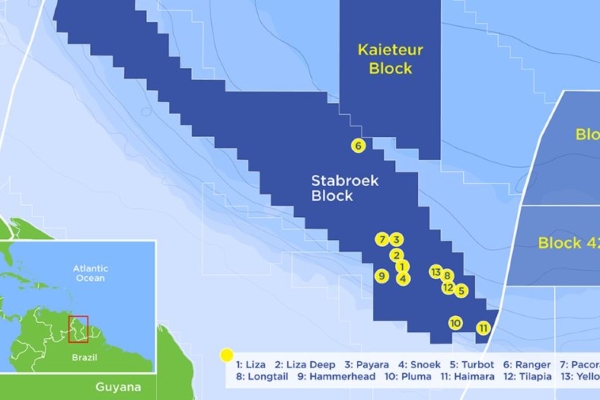

Se trata de la disputa por la participación de 30% de Hess en el prolífico bloque Stabroek, frente a las costas de Guyana. Sus socios Exxon Mobil y China National Offshore Oil Corp. (CNOOC) consideran que tienen derecho preferente sobre dicha participación.

Desde el 26 de febrero, cuando Chevron hizo públicas las reclamaciones de Exxon, se ha especulado con la posibilidad de que esta disputa acabe con el acuerdo de compra de Hess por parte de Chevron.

«Lo cierto es que la superficie de Stabroek fue el verdadero motor de esta adquisición, y si ya no está disponible el resto de la inversión se vuelve mucho menos atractiva», dijo a Hart Energy el vicepresidente senior de Rystad Energy y responsable de América Latina, W. Schreiner Parker.

Exxon, que recientemente anunció una fusión por 60.000 millones de dólares con Pioneer Natural Resources, no se toma a la ligera sus intereses en Guyana, ya que mantiene conversaciones con Hess y Chevron, dijo el 28 de febrero en un comunicado enviado por correo electrónico en respuesta a preguntas de Hart Energy.

«Se lo debemos a nuestros inversores y socios», declaró Exxon Mobil, al «considerar nuestros derechos de tanteo en virtud de nuestro acuerdo de explotación conjunta (JOA) para garantizar que preservamos nuestro derecho a capitalizar el importante valor que hemos creado y al que tenemos derecho en el activo de Guyana».

El departamento de medios de comunicación de Hess, con sede en Nueva York, remitió a Chevron sus comentarios sobre el asunto.

Aunque el gigante petrolero, con sede en California, no respondió a las preguntas de Hart sobre las afirmaciones de Exxon y CNOOC, sí proporcionó amplios detalles sobre el ruido en torno a Stabroek y Exxon en su presentación del 26 de febrero ante la Comisión del Mercado de Valores de Estados Unidos (SEC).

«Hess, Chevron, Exxon y CNOOC han mantenido conversaciones constructivas en relación con el derecho preferente de compra de Stabroek, Chevron y Hess creen que estas conversaciones tendrán un resultado que no retrasará, obstaculizará ni impedirá la consumación de la fusión», declaró Chevron en la presentación.

«En el caso de que dichas discusiones no den lugar a una resolución aceptable, Hess o Chevron podrían optar por que Hess Guyana Exploration Ltd. -una subsidiaria de propiedad total de Hess-, recurra al arbitraje para resolver el asunto«.

Chevron o Hess pueden rescindir el acuerdo de fusión si no se ha completado antes del 22 de octubre de 2024. La fecha límite inicial era el 18 de abril, pero tanto Chevron como Hess renunciaron a ejercer cualquier derecho de rescisión en esa fecha.

Sin embargo, si los accionistas de Hess no aprueban el acuerdo de fusión o si no se lleva a cabo por cualquier otro motivo, Hess podría verse obligada a pagar a Chevron una tasa de rescisión de 1.700 millones de dólares, según el expediente.

Chevron reconoció que el acuerdo por Stabroek contenía una disposición ROFR o de derecho preferente de adquisición. Chevron señala que la disposición, «si es aplicable a una transacción de cambio de control y se ejerce correctamente, proporciona a Exxon y CNOOC el derecho a adquirir la participación en el bloque Stabroek en poder de la parte sujeta a dicha transacción».

En cuanto al ROFR de Stabroek, Exxon y CNOOC creen que se aplica a la fusión Chevron-Hess anunciada el 22 de octubre, mientras que Chevron y Hess no lo creen así debido a la estructura de la fusión y al lenguaje de las disposiciones.

Exxon, que explota Stabroek, mantiene su postura independientemente de la señal que pueda enviar a otras compañías petroleras internacionales o nacionales con las que se asocie en acuerdos similares en todo el mundo.

«Como operador del bloque Stabroek, Exxon Mobil tiene la obligación de garantizar que se respeten los derechos y privilegios del gobierno de Guyana, como nuestro anfitrión», dijo Exxon en su declaración enviada por correo electrónico.

«No vamos a ir a ninguna parte: nuestro objetivo sigue siendo desarrollar los recursos de manera eficiente y responsable, según nuestro acuerdo con el gobierno guyanés».

John B. Hess, consejero delegado de Hess, está «en contra de cualquier propuesta de adquisición, en oposición o en competencia con, o que razonablemente se esperaría que impidiera, retrasara materialmente o dificultara materialmente la consumación de la fusión o cualquier otra transacción contemplada en el acuerdo de fusión», informó Chevron en su presentación a la SEC.

Por qué importa Stabroek

Guyana produce petróleo en su bloque Stabroek desde diciembre de 2019. El pequeño país -situado en el norte de Sudamérica y entre Venezuela al oeste y Surinam al este- va camino de convertirse en uno de los mayores productores de petróleo de América Latina y el Caribe.

El país está a punto de superar a Colombia y al único miembro de la OPEP de la región: Venezuela. Brasil y México son actualmente los principales productores de petróleo de América Latina.

La creciente producción de petróleo de Guyana ha captado la atención de los inversionistas de la región y de otros en todo el mundo, incluido Oriente Medio, y con razón.

Stabroek es el principal yacimiento del país y abarca 26.800 kilómetros cuadraos. Exxon y Hess han reiterado que el bloque posee más de 11.000 millones de barriles de recursos brutos recuperables descubiertos.

Y lo que es más importante, los expertos en energía estiman que los recursos recuperables finales podrían ser fácilmente el doble de esa cifra.

Exxon espera que la producción bruta combinada de tres proyectos se sitúe en torno a 620.000 barriles diarios en la primera mitad de 2024.

Para finales de 2027, Exxon y Hess esperan que Stabroek cuente con seis buques FPSO en línea con una capacidad bruta de más de 1,2 millones de barriles por día. Y, según las dos empresas estadounidenses, hay potencial para hasta 10 buques FPSO para desarrollar el potencial actual.

Exxon explota Stabroek con una participación del 45%. Otros socios del bloque son Hess (30%) y CNOOC (25%). El acuerdo de Chevron para adquirir Hess la incorporaría al consorcio y uniría a las dos principales empresas energéticas estadounidenses.

En la actualidad, tres explotaciones offshore operan en Stabroek, y se esperan más.

El proyecto petrolífero offshore está levantando la economía de Guyana, que se esperacrezca un 34,3% y supere el crecimiento del 33% de 2023, a medida que aumente la producción de petróleo de Stabroek, según declaró a principios de enero Ashni Singh, Ministro de Hacienda del país.

El crecimiento previsto para 2024 representará el quinto año consecutivo en que la economía guyanesa crece por encima del 20%, y hará que el país crezca a una media anual del 38,8% durante ese quinquenio, dijo Singh.

Con información de Banca y Negocios